인도네시아 웹3 시장의 잠재력은 거대하다. 1) 세계에서 네 번째로 큰 인구와 광대한 시장, 2) 중위 연령 30살의 젊고 활발한 인구층, 3) 정치적 안정성과 웹3에 친화적인 정책 등의 매크로 지표가 인도네시아 웹3 시장의 성장을 가속화하고 있다. 인도네시아 증권 거래소에 등록된 계좌 대비 가상화폐 거래소 계좌의 보급률이 높다는 점으로도 그 성장 잠재력을 확인할 수 있다. 인도네시아가 지닌 잠재력은 장기적인 관점에서도 웹3 시장과 인도네시아 기반 프로젝트의 활약을 예상하게 만든다.

큰 잠재력을 가진 인도네시아 시장을 깊게 파악하고 그 생태계 내에서 사업을 확장하려면, 인도네시아만의 특별하고 복잡한 현실을 세심하게 이해해야 한다. 1) 주요 정치 및 경제 이해관계자들 중심의 시장 체계, 2) 국영 체계 내에서 운영되는 거래소 구조, 3) 종교와 문화의 다양성, 4) 기존 웹2 기업들과의 인재 영입 경쟁, 5) 웹3에 대한 상대적으로 미흡한 인식 등, 북미와 동아시아의 주요 웹3 국가들과는 다른 인도네시아만의 도전과 기회가 존재한다.

거인은 반드시 깨어나고, 그 잠재력은 결코 줄어들지 않을 것이다. 이 리포트는 글로벌 최초로 인도네시아 웹3 시장에 대한 깊은 이해를 위해 제작되었으며, 독자들이 이 시장을 더 잘 이해하는 데 도움을 줄 것으로 기대한다.

◆배경지식(Background Knowledge)

인도네시아 웹3 시장의 이해를 위해서는 인도네시아의 복잡한 역사와 독특한 문화 배경을 먼저 이해해야 한다. 인도네시아의 역사와 문화적 특성을 간략히 소개하여 인도네시아 웹3 시장에 대한 독자의 이해를 돕고자 한다.

◆인도네시아의 역사(Brief History of Indonesia)

인도네시아는 동서로 5,000㎞에 걸쳐 1만 7000여개의 섬으로 구성되었다는 지리적 특성과 오랜 시간에 걸친 외부 강국의 영향으로 인해 다양한 문화를 형성해 왔다. 특히 네덜란드와 일본의 연속적인 점령은 인도네시아의 사회, 문화, 정치에 깊은 영향을 미쳤다. 1945년 일본으로부터 완전히 독립했으나 여전히 군사 정부와 민주 정부가 번갈아 가며 정권을 잡아, 정치적으로 크게 불안정했다. 2000년 이후 민주화 정부가 출범하고 경제발전에 지속적인 노력을 들임에 따라 오늘날 인도네시아는 아시아의 주요 경제 국가 중 하나로 자리매김하게 되었으며, 정치 상황이 상당 부분 안정화되었다.

◇네덜란드의 점령: 17세기에 들어 네덜란드 동인도 회사(VOC)는 인도네시아의 여러 지역을 점령하기 시작해, 이후 300년 이상 인도네시아를 식민 지배했다. 네덜란드는 이 기간 동안 인도네시아의 풍부한 자원을 이용해 큰 이익을 취하고 식민 지배를 강화했다.

◇일본의 점령과 독립: 1942년, 제2차 세계 대전 중 일본이 인도네시아를 점령한다. 일본의 짧은 지배 뒤, 1945년 인도네시아는 독립을 선언한다. 그러나 네덜란드는 인도네시아의 독립을 인정하지 않았으며 이에 인도네시아 독립 전쟁이 발발했다. 이 전쟁은 1949년 네덜란드가 인도네시아의 독립을 공식적으로 인정할 때까지 계속되었다.

◇독립 후: 인도네시아는 1945년 독립을 선언한 후 여러 정치적 격변을 겪었다. 독립 초기에는 국가 통합과 안정화에 어려움을 겪으며 민주주의와 군사 정부가 번갈아 가며 정부를 이끌었다. 이러한 정치적 불안정은 경제와 외국 투자에 부정적 영향을 미쳤다. 1998년 군사 정부의 종료와 함께 민주화 움직임이 강화되었고, 21세기에는 민주적 개혁과 경제 성장을 위한 노력이 지속되고 있다.

◇현재: 2014년, 2019년을 역임한 조코 위도도 대통령은 인도네시아 역사상 두 번째로 직선제 정권 교체를 이룬 인물이며, 군복무 경력이 없고 수카르노, 수하르토 정권과 직접적인 연계도 없는 첫 민주화 대통령이라 평가받는다. 조코 위도도 대통령은 70% 이상의 지지율을 기록하며 큰 경제 성장을 이끌었다. 이후 3선 재임 제안을 거부했으며, 2024년 2월 14일에 선거가 이뤄질 예정이다.

◆인도네시아의 거시경제(Macroeconomic of Indonesia)

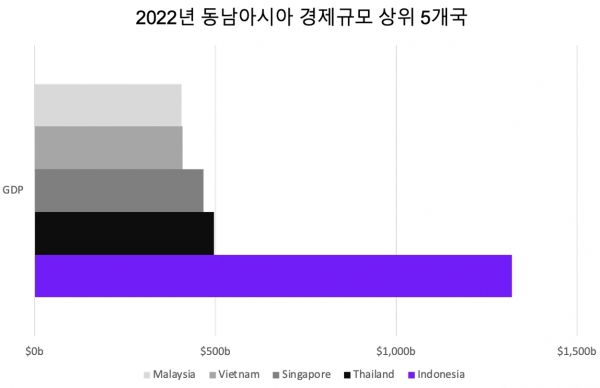

인도네시아의 GDP는 원화 1,800조 규모로, 동남아시아권 국가 중에서 1위 (전체 동남아 GDP 40% 수준)에 해당한다. 이 수치는 2022년 기준 GDP 순위 2위인 태국 보다도 약 2.7배 가량 높은 수준으로 압도적이다. 최근 10년간 GDP 평균 성장률 역시 인도네시아가 4.4%로 높은데, 싱가포르 3.4%, 태국 2.4%와 비교했을 때 동남아시아 국가 중 가장 뚜렷한 성장세를 보이고 있다. 이를 통해 타 국가 대비 인도네시아의 더 큰 가능성과 확장성을 예측할 수 있으며, 이러한 성장세가 웹3 산업의 원동력으로 작용할 것으로 예상된다.

◆다문화(Multiculturalism)

세계에서 네 번째로 인구가 많은 인도네시아는 17,000개가 넘는 섬으로 구성되어 있으며 각각의 섬이 자체의 독특한 문화, 전통, 그리고 언어를 가지고 있다. 워낙 다양한 문화와 종교가 공존하기 때문에 국가 차원에서도 다양성을 매우 강조한다. 특히, 국민의 대다수가 이슬람교(87%) 임에도 불구하고 이슬람교가 국교로 지정되어 있지 않으며 종교의 자유가 보장되어 있다. 일각에서 무슬림 공동체를 결속하는 ‘샤리아’ 규범이 인도네시아 경제 활동에도 큰 영향을 미칠 것이라는 자료도 존재하나, 현지 리서치 과정에서 웹3 생태계 및 프로젝트 발전에 샤리아 규범이 큰 영향을 주지는 않는 것으로 확인했다.

◇샤리아 법의 영향: 종교적 측면에서 샤리아 법은 일부 금융권에 적용되지만, 웹3 시장에 큰 영향을 미치지 않는다. 인상적이었던 점은, 일부 무슬림 젊은 세대에게서는 이슬람 샤리아 율법을 재해석하는 움직임도 있다는 것이다. 예를 들어, 샤리아법은 과도한 수익을 제한하지만, 가족 부양의 의무도 강조하고 있기에, 암호화폐를 통한 수익창출이 가족 부양에 일조한다면 이는 위법이 아니라는 해석도 존재한다.

인도네시아의 대표적인 휴양지인 발리섬은 많은 개발자들이 워케이션을 위해 모이는 곳이기도 하다. 특히, 러시아 및 우크라이나 웹3 개발자들이 전쟁을 피하여 발리섬에 거주하며 재택근무를 하고 있는 것이 공공연히 알려져 있었다. 이곳에 거주하는 러시아인의 경우 국제사회의 러시아 제재로 인하여 러시아 루블화를 기반으로한 금융활동이 불가하여, 암호화폐를 사용하여 생활을 이어가고 있다는 소식도 접할 수 있었다. 이 외에도, 공공기관을 중심으로 발리섬을 웹3생태계의 중심으로 만들려는 움직임도 존재하여, 웹3 관련 주요 행사 (e.g. Coinfest)는 인도네시아의 수도인 자카르타가 아닌 발리섬에서 개최되고 있다.

◆규제 역사(Regulation History)

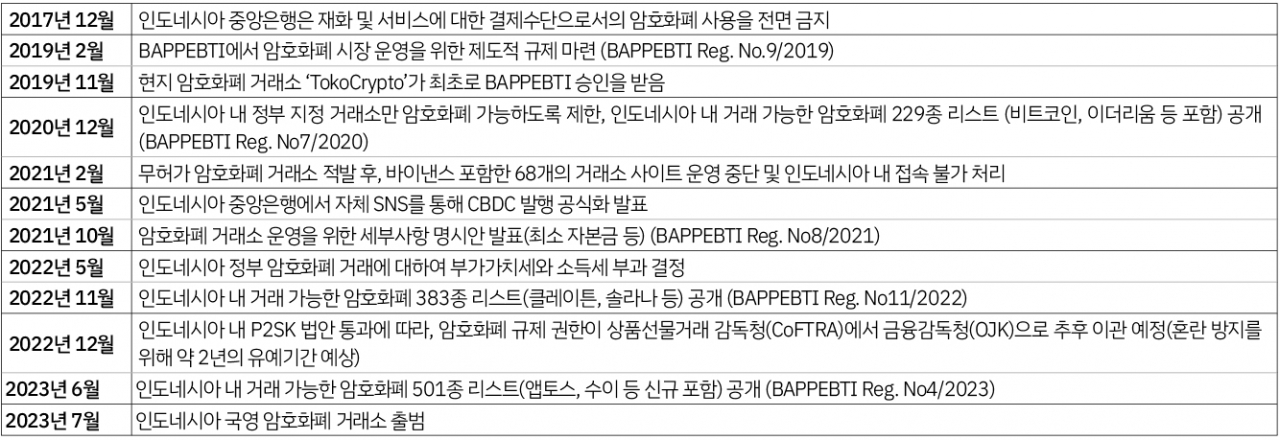

인도네시아 중앙은행은 통화 가치 하락을 우려해 암호화폐를 결제 수단으로 인정하지 않고 있다. 이는 1997년 동아시아 외환위기로 인한 인플레이션 경험에서 비롯된 것으로 보인다. 인도네시아 중앙은행은 자국민 환전 및 고액 현금 거래 시 증빙을 요구하는 등 통화 가치를 방어하기 위해 철저히 노력하고 있다.

그러나 블록체인 및 암호화폐 기술에 대한 관심과 투자는 확대되고 있다. 인도네시아는 블록체인 및 암호화폐기술을 통해 금융 서비스를 개선하고 고부가가치 산업을 활성화시키기를 기대하고 있다. 2019년부터 상품선물거래 감독청(BAPPEBTI, Badan Pengawas Perdagangan Berjangka Komoditi)은 가상자산 관련 규제안을 마련했고, 2년 내로 금융감독청(OJK, Otoritas Jasa Keuangan)으로 암호화폐 규제 권한이 이전될 예정이다.

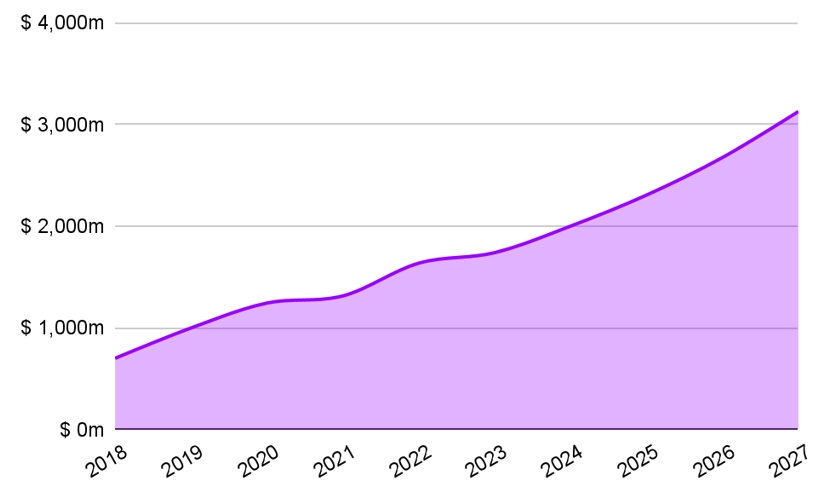

현재 30여 개의 기업이 가상자산 사업자로 등록하여 서비스를 운영하고 있다. 또한 암호화폐 사용자 및 거래량이 지속적으로 증가하고 있어, 2023년 7월 기준 사용자는 약 1,800만 명에 달하며 월 거래량은 약 8조 2,067억 루피아($0.6B)에 이른다.

◆주요 결과(Key Findings)

인도네시아 웹3 시장은 빠른 속도로 성장하고 있다. 이번 현지 조사를 통해서 실제 인도네시아 웹3 시장이 기존의 기사나 보고서에서 다루어진 것보다 더 복잡한 구조를 갖고 있다는 점을 확인했다. 여기에서는 1) Regulation, 2) Infrastructure, 3) Exchanges, 4) Game, 5) NFT, 6) Developer Ecosystem이라는 여섯 가지 핵심 영역에 중점을 두고 인도네시아 시장에 관한 인사이트를 전달할 것이다. 이를 통해 인도네시아 웹3 시장에 대한 정확하고 폭넓은 이해를 할 수 있을 것이라 기대한다.

◆규제(Regulation)

인도네시아의 규제 환경은 다른 국가에서 찾아보기 힘든 독특한 구조로 발전하고 있다. 큰 틀에서 보았을 때, 인도네시아 정부가 웹3 시장을 적극적이고 합법적인 금융 시장 내로 포용하려는 것은 긍정적이지만, 그 발전 방식과 세부 사항에 주목할 필요가 있다.

◇거래소 등록, 라이선스, 및 파생 상품 승인 제도 : 인도네시아 규제당국은 암호화폐와 관련하여 거래소 등록, 라이선스, 그리고 파생상품 승인 제도를 운영하고 있다.

→ 암호화폐 거래소 등록 및 라이선스 제도 : 인도네시아에서는 통상부(Ministry of Trade) 산하 BAPPEBTI에서 암호화폐 거래소를 대상으로 1) 등록과 2) 라이선스 제도를 운영하고 있다. 암호화폐 거래소의 등록과 라이선스 취득 요건에는 최초 자본금 외에는 큰 차이가 없으나, 라이선스 제도에 대한 구체적인 조건이 공식적으로 공개되지는 않았다. 현재 약 30개 이상의 거래소가 BAPPEBTI에 합법적인 거래소로 등록되어 있으나, 아직 BAPPETI의 최종 라이선스를 획득한 거래소는 없다. 추후 설명할 인도네시아 국영 암호화폐 거래 체계 아래에 출범 예정인 자율 규제 기구(SRO, Self Regulated Organization)를 통해서 라이선스를 최종 획득해야 하는 것으로 예상된다.

→ 스테이킹 등 파생상품 승인 제도 : 현재 많은 인도네시아의 거래소에서 암호화폐 스테이킹 서비스를 제공하고 있지만, 공식적으로 합법적인 스테이킹 서비스를 운영하기 위해서는 BAPPEBTI로부터 서면 승인 등을 받아야 하는 것으로 확인된다. 실제로 인도네시아 암호화폐 거래소인 Reku는 자사의 스테이킹 서비스가 BAPPEBTI로부터 승인을 받았다고 전했다. 다만, BAPPEBTI의 공식적인 승인 제도가 있는데도, 여전히 산업 내 파생상품에 대한 정의가 불분명하기 때문에 BAPPEBTI의 승인이 없더라도 별도의 제재를 가하지 않는 것으로 확인된다.

◇암호화폐 거래소 감독권한 : 2022년 12월 15일 금융 부문 개발 및 강화에 관한 법안(RUU P2SK) 통과 이후, 증권성이 있는 상품은 OJK로 권한을 이전하도록 결정되었다. 따라서 암호화폐도 통상부(Ministry of Trade) 산하 BAPPEBTI의 감독 권한이 OJK로 이전될 예정이며 2025년까지 약 2년 간의 유예 기간을 갖고 부처간 협의가 진행중이다.

인도네시아 웹3 시장 전문가들은 감독 권한 이전에 대해 전반적으로 긍정적인 반응이다. 그 이유는 은행 및 증권사 등 전통 금융 시장을 관리 감독하는 OJK로의 감독 권한 이전이 향후 1) 암호화폐 사업자의 전통 금융 사업 진출을 용이하게 하고, 2) 전통 금융사와의 연계 사업(e.g. 스테이블 코인 등)이 보다 수월해질 것이라는 기대감 때문이다. 일각에서는 그간 느슨했던 BAPPEBETI의 행보와 달리 OJK는 보다 철저한 관리 감독 태세를 유지할 것이라, 많은 암호화폐사업자, 특히 거래소들의 철저한 투자자 보호 및 자금세탁방지 노력이 있을 것으로 전망하기도 했다.

현재 OJK는 가상 자산과 디지털 자산 분야 규제 및 감독 업무를 총괄하는 금융감독위원을 두고 있다. 전 세계적으로 보았을 때도 국가 금융 정책에 대한 최고 의사결정기구 산하에 블록체인 부문에 대한 단독 위원회를 결성한 유일무이한 경우다. 이는 인도네시아 정부가 블록체인 및 디지털 자산 분야의 중요성과 전망을 긍정적으로 보고 있다는 신호로 해석할 수 있다. 이와 더불어, OJK는 프라이빗 체인을 활용한 탄소배출권 거래소를 2023년 9월 26일 최초 론칭하였으며, 인도네시아 은행은 프라이빗 체인을 활용한 CBDC 사업을 연구 중인 것으로 확인되었다.

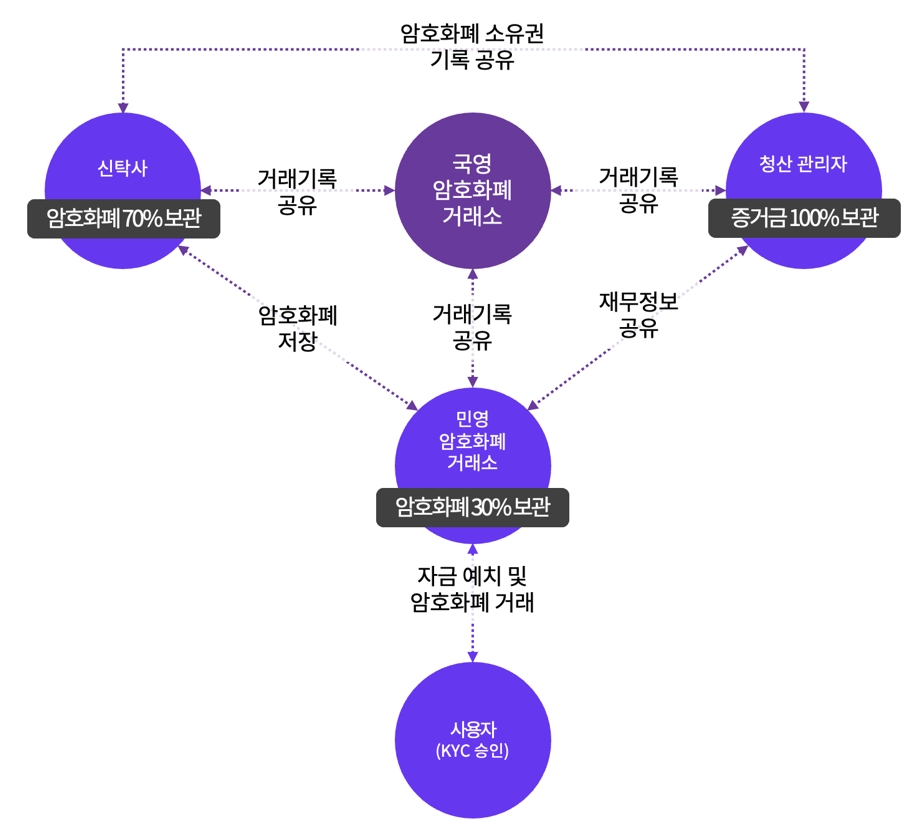

◇국영 암호화폐 거래 체계 출범 : 2023년 7월, 인도네시아는 국영 암호화폐 거래 체계 출범을 예고했다. 이는 타 국가에서 볼 수 없는 독특한 구조로, 인도네시아 시장 내 암호화폐 거래 환경을 이해하는데 매우 중요한 요소이다. 시장 전문가들은 이 체계의 출범이 인도네시아의 암호화폐 시장을 더욱 안정적이고 투명하게 만들 목적으로 설계되었다고 말했다.

→ OJK는 인도네시아의 기존 증권 거래 모델을 본뜬 암호화폐 거래 모델을 설계했다. 이 모델은 기존 바이낸스(Binance), 코인베이스(Coinbase) 등 민영 암호화폐 거래소가 각각 오더북을 관리하고 감시하는 체계와 완전히 다르며, 암호화폐 시장의 전반적인 유동성을 중앙감독기관에서 중앙화하여 관리하는 방식이다.

→국영 암호화폐 거래 체제는 국가에서 인가하는 1) 신탁사(Custodian), 2) 청산 관리자(Clearing House), 3) 국영 암호화폐 거래소(Centralized Crypto Bourse), 그리고 4) 민영 암호화폐 거래소의 역할로 구분된다.

- 신탁사(Custodian)는 인도네시아 내 거래소의 암호화폐를 수탁(관리 및 보관)하는 역할을 담당하며, 거래소 암호화폐 물량의 최대 70%까지 수탁할 예정이다. (민관 협의 중)

- 청산 관리자(Clearing House)는 인도네시아 내 거래소에 예치된 법정화폐(Fiat)인 루피아(IDR)를 보관 및 관리하는 역할로, 최대 100% 까지 법정화폐를 수탁할 예정이다. (민관 협의 중)

- 국영 암호화폐 거래소는 민영 암호화폐 거래소의 거래량을 포함한 오더북 및 유동성을 관리하는 역할이다.

- 민영 암호화폐 거래소는 전통 증권사와 유사하게, 합법적인 증권 유통 및 브로커지(Brokerage)를 담당하는 것으로 그 역할이 축소된 것으로 보인다.

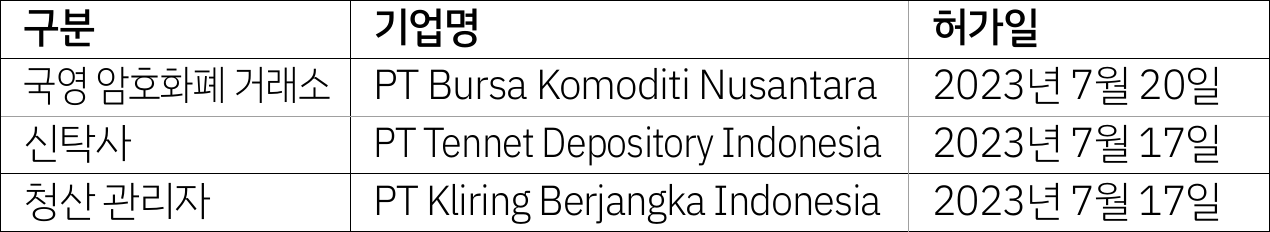

→ 민영 암호화폐 거래소와는 달리, 새로운 체계 내 신탁사(Custodian), 청산 관리자(Clearing House), 국영 암호화폐 거래소(Centralized Crypto Bourse)는 뉴욕 증권거래소(NYSE)와 유사한 형태로 자율 규제 기구(SRO, Self Regulatory Organization)로 운영된다.

→ 현재 해당 자율 규제 기구로서의 라이선스는 신탁사, 청산 관리자, 국영 암호화폐 거래소별로 한 기업에게 부여된 상태이다. 국영 암호화폐 거래소 라이선스는 인도네시아 내 암호화폐 거래 사업에 대한 막강한 권한과 정보를 보유할 수 있기에, 해당 라이선스 취득을 위하여 국내외 기업이 상당히 치열한 경쟁을 펼친 것으로 알려져 있고, 이와 관련한 다수의 스캔들 및 법정 소송이 진행 중이라고 전해진다.

◇암호화폐의 전자결제 기능 제한 : 암호화폐는 자산으로 인정받았으나(Bappebti No. 8, 2021), 여전히 법정 화폐와 같은 통화의 역할 혹은 전자 결제 시스템에 이용하는 것은 철저하게 제한된다. 일례로, 발리섬에서 “Bit Island”라는 슬로건을 내세운 암호화폐 기반 전자결재 사업이 진행된 적이 있었으나, 해당 사업에 참여한 100여 개의 가맹점들이 인도네시아 국세청과 OJK의 단속을 받아 사업이 중단된 적이 있다. 이렇듯 인도네시아 웹3 관계자들은 루피아(IDR)를 제외한 인도네시아 내 법정 및 결제 화폐 활성화는 단시간 내에는 불가능할 것이라 예상한다.

◇국가 차원의 FATF 가입 노력 : 인도네시아 금융 당국은 국가 차원에서 FATF(국제자금세탁방지기구) 가입을 위해 노력하고 있다고 전해졌다. FATF 가입은 인도네시아 자금세탁방지 제도에 대한 국제적 공인획득 및 금융기관의 대외신인도(International Creditworthiness) 제고에 긍정적인 영향을 미친다. 이로 인해 해외 투자 및 진출이 확대될 수 있으며, 인도네시아 웹3 시장 역시 같은 효과를 누릴 수 있을 것이다.

◆사회기반시설(Infrastructure)

인도네시아의 웹3 인프라 생태계는 매우 초기 단계임이 확인되었다. 특히, 자체 레이어 1, 2와 지갑 같은 인프라에 대한 개발 노력 및 성과는 매우 미미한 것으로 보였다. 과거에 로컬 블록체인인 Vexanium 같은 레이어1이 개발된 적이 있지만 큰 성과를 거두지 못했다. 이러한 현상은 여러 복합적인 요인 때문인데, 주요 이유로는 1) 제한적인 개발자 커뮤니티, 2) 스타트업들의 글로벌 프로젝트 경험 부족, 3) 웹3 생태계의 미성숙함이 있다. 이로 인하여 자체적인 기술 생태계가 구성되기보다는 여타 국가와 마찬가지로 BNB, 이더리움 등의 블록체인과 Metamask와 같은 지갑 등이 가장 일반적인 인프라로 자리 잡고 있다.

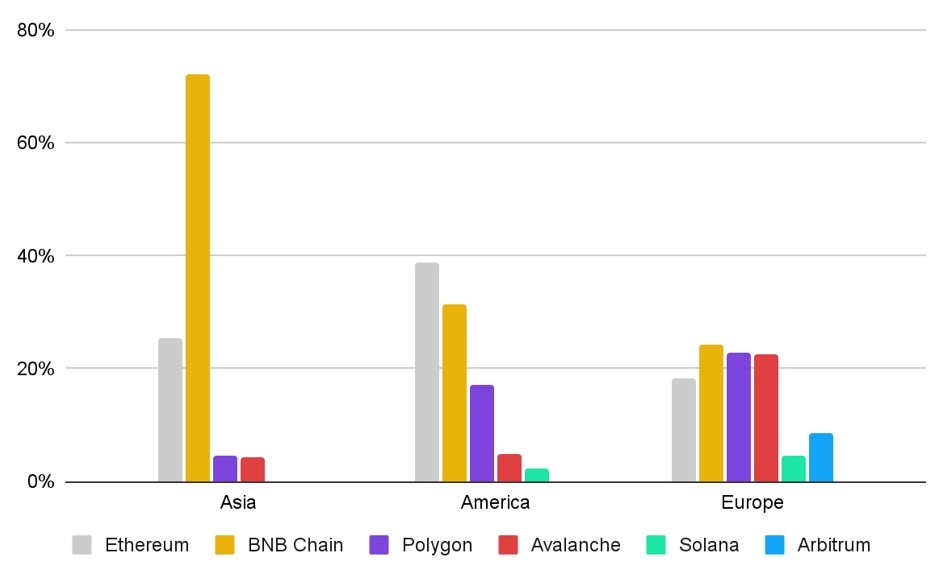

◇레이어 1, 2 : 암호화폐 인프라 제공업체 Chainstack 조사 결과 에 따르면, 아시아의 노드 인프라 사용 비율이 BNB가 72.1%, ETH 25.4%인 것으로 확인된다. 이와 유사하게, 대다수의 인도네시아 프로젝트 또한 ETH와 BNB 플랫폼에서 진행되는 것으로 확인되었다. Polygon, Base, Near, Algorand, Tezos 플랫폼도 제한적인 커뮤니티 활동을 진행하는 것으로 알려져 있다. 특히, Base와 같은 경우 현지에 직원을 두고 인도네시아 내 활동을 확장하고 있는 것으로 알려져 있다. 해당 팀들은 여러 행사와 프로그램을 개최하며 지역 암호화폐 커뮤니티와 긴밀한 소통을 이어가고 있다.

◇지갑 : 인도네시아 내 거래소가 제공하는 커스토디얼 지갑(custodial wallet) 외 활성화 움직임은 확인할 수 없었으나, 여타 국가와 마찬가지로 가장 대중적인 Metamask에 대한 인지도가 가장 높았다. 싱가포르에서 개발된 Crystal Wallet 역시 일부 DeFi 유저들이 사용하는 것으로 확인되었다. 인도네시아에서는 여전히 많은 이들이 중앙화된 거래소(CEX)에 암호화폐를 보관하고 있으며 이는 1) 낮은 DeFi 어플리케이션 이용률, 2) 중앙화된 거래소의 사용 편의성과 3) 보안성 때문으로 추정된다.

◇프라이빗 블록체인 : 인도네시아의 기업용 프라이빗 블록체인 시장은 여전히 초기 단계에 있지만 점차 활성화될 것으로 전망된다. 현재 일부 공공기관에서는 이미 프라이빗 블록체인을 활용한 시범사업을 준비하고 있다. 일례로, 인도네시아 정부가 주도하는 탄소 거래소 프로젝트와 CBDC 프로젝트는 프라이빗 블록체인 기술을 적용하는 것으로 알려졌다. 금융 분야 외 다른 주요 기업들 또한 프라이빗 블록체인 기술을 활용한 다양한 사업 발표를 앞두고 있다. 프라이빗 블록체인에 집중하는 로컬 스타트업인 D3Labs 등도 최근 펀드레이징에 성공하였으며, 이러한 동향은 인도네시아 내의 블록체인 기술의 적용과 활용을 더욱 촉진할 것으로 예상된다.

◆거래(Exchanges)

인도네시아는 다른 분야보다 암호화폐 거래소 중심의 시장이 가장 활발한 것으로 확인된다. 암호화폐 시장 초창기 였던 2014년과 2018년사이에 많은 암호화폐 거래소들이 탄생하였으며 현재까지도 30개 이상의 거래소가 운영 중이다. 이를 이용하는 고객 수도 1,700만 명을 상회한다. 중복 계좌를 제외하면 대략 1,000만 명이며, 이는 전체 인구의 약 4%에 해당한다. 인도네시아 증권 거래소에 등록된 개인 투자자 수가 1,118만 명인 점을 감안하면, 인도네시아 시장에서 암호화폐는 투자자산으로의 매력도가 매우 높은 편이라는 것을 확인할 수 있다.

그러나 1) 로컬 거래소 이용 시 부과되는 높은 세금 (매수/매도 총 0.21% 부과), 2) 상품의 다양성 부재, 3) 익명 트레이딩 불가 등의 이유로 높게는 전체 시장의 50%~ 70%의 사용자들이 글로벌 거래소인 바이낸스 등을 이용하는 것으로 알려졌다. 즉, 전체 로컬 거래소의 거래량 보다 VPN을 사용한 글로벌 거래소의 거래가 더 많을 수도 있다는 것이다. 이러한 상황은 인도네시아 내 로컬 거래소의 성장을 제약하는 요인이다.

◇CEX 분야에서 인도닥스와 토코크립토가 시장을 양분하고 있는 것으로 확인되나, 많은 인도네시아 개인 투자자들이 글로벌 미인가 거래소를 사용하는 것으로 추측되며, 그 수치는 시장 전체의 약 50~70+%를 차지하고 있다고 예측된다. 인도네시아 정부에서 미인가 거래소의 인터넷 접속을 차단하였으나, 대다수의 사용자들이 VPN을 통해 우회접속하고 있는 실정이다.

→ 인도닥스(Indodax): 2014년에 설립된 인도닥스는 인도네시아 암호화폐 시장을 선두에서 리드하며 지속적으로 높은 점유율을 보여왔다.

→ 토코크립토(TokoCrypto): 2022년에 바이낸스에 인수된 이후 토코크립토는 바이낸스와 많은 협업을 진행했다.

→ 업비트 인도네시아(Upbit Indonesia): 2022년에는 잠시 시장 선두를 차지했으나 2023년에는 미비한 점유를 보인 것으로 확인된다.

→ 레쿠(Reku): 편리한 고객 UI/UX를 앞세워 시장 점유를 확대하고 있는 거래소로, 인도네시아 내 스테이킹 사업 진행 승인을 단독으로 득하였다.

→ 노비(NOBI): 거래소의 역할 외에도 스테이킹 등을 중심으로 1) 고액자산가 자산 관리, 2) OTC 거래를 주로 진행하고 있으며, 리테일 고객 외에도 다양한 기관 고객 자산을 관리하는 것을 목표하고 있다.

◇현재 인도네시아에서는 각 거래마다 구매(0.11%)와 판매(0.10%)에 대한 세금을 부과하고 있다. 이로 인해 BAPPEBTI에 등록된 정식 거래소에서 바이낸스와 같은 외부 플랫폼으로의 이동이 빈번히 일어나고 있다. 해당 과세 제도가 오히려 합법적인 인도네시아 거래소에 역차별이라는 주장도 있어, 인도네시아 블록체인 협회 등을 중심으로 정부와 소통 중인 것으로 알려졌다. 향후 출범한 국영 거래소 체계 아래에서는 더 많은 자율 규제 기구의 감독과 이에 상응하는 수수료 부담이 있기 때문에 투자자들의 부담이 증가할 것으로 예상된다. 이 문제에 대해 인도네시아 국세청은 올해부터 민관 소통 계획을 밝혀왔으며, 이를 통해 일부 환경 개선이 이루어질 것으로 기대된다.

◇인도네시아 내 거래 가능한 암호화폐 리스트가 공개 되고 있으나, 암호화폐의 상장 및 폐지와 관련해서 거래소별 또는 공통의 기준은 없는 것으로 확인된다. 또한 공공연하게 거래소 관계자와 BAPPEBTI가 신규 프로젝트 상장과 관련하여 직접적인 개입을 하고 있는 것으로 알려져 있어, 암호화폐 시장에 투명성과 신뢰성이 공고하다고 보기 어려웠다. 투자자 보호를 보장하기 위해 보다 투명한 규제 감독과 관리가 필요하다.

◇인도네시아에서 거래소에 대한 On & Off Ramp는 직접적인 방식이 아니며, Payment Aggregator를 통하여 진행되고 있다. 이는 일반 결제 게이트웨이(PG) 회사 구조와 유사하게 작동한다. Payment Aggregator는 다양한 은행과 기타 금융 기관과 협력하여 효율적인 결제 흐름을 보장한다. 이러한 업체를 통해 사용자는 안전하게 자금을 입금할 수 있으며, 이후에 암호화폐 매수와 같은 거래를 쉽게 진행할 수 있다.

◇VC의 투자 역시 거래소를 중심으로 이루어지고 있으며, 2022년 인도네시아 최대 IT 기업인 GoTo 그룹에서 인도네시아 암호화폐 거래소인 크립토 막시마 코인(PT Kripto Maksima Koin) 인수를 통해 암호화폐 사업에 진출하기도 했다. 하지만 GoTo 그룹의 유의미한 협업 혹은 결과를 확인할 수는 없었다.

◆게임(Game)

인도네시아 게임 시장은 꾸준한 성장세를 나타낸다. 21년 기준 스마트폰 보급률은 약 70%로 모바일 친화적인 환경 또한 갖추고 있다. Limelight Networks의 글로벌 시장조사에 따르면, 인도네시아 사람들은 일주일 평균 8.54시간 게임을 즐긴다. 이는 전세계 4위에 해당하며 중국, 베트남, 인도 다음으로 높은 게임 이용 시간이다.

높은 시장 기대치에도 불구하고 웹3 게임 시장은 아직 초기 단계에 머물고 있는데, 이는 1) 개발사 경험과 역량의 제한, 그리고 2) 게이머들의 웹3에 대한 인식 부족이 주요 장애요인으로 작용하기 때문이다. 또한 선진국에 비하여 ARPU (Average Revenue Per User)가 낮다는 점도 게임 산업 발전의 저해요인이다. 이로 인하여 인도네시아 내 웹3 게임사의 수는 제한적이며 일반적인 웹2 게임사 역시도 부족한 상황이다.

그럼에도 불구하고 일부 유능한 1세대 게임 창업자들을 중심으로 신규 게임 개발과 생태계 발전을 위한 각고의 노력이 이루어지고 있는 점이 돋보였다. 특히, 인도네시아의 대표 게임사인 Agate의 창업자 Arief가 개발한 Mythic Protocol, 인도네시아 해외 유학파 출신들이 개발 중인 Avarik Saga 등은 인도네시아 웹3 게임 산업의 쌍두마차로 보였다.

아울러, 인도네시아 정부 역시 게임 산업을 차세대 산업으로 육성하기 위해 노력하고 있어 앞으로의 성장이 기대된다. 한국콘텐츠진흥원의 ‘2023년 인도네시아 콘텐츠산업 동향 ' 보고서에 의하면, 인도네시아 정부는 게임 산업에 적극적이며 게임 산업 투자자에게 인센티브를 제공하고 있다. 인도네시아 정부는 1) 5,000억 루피아를 초과하는 자본 집약적 기업에 대해 최대 20년 동안 법인세를 100% 면제하며, 2) 1,000 ~ 5,000억 루피아를 투자할 경우 법인세 50%를 면제받을 수 있도록 지원해 주고 있어 향후 게임 생태계가 더욱 활발해질 것으로 예상된다. 이와 더불어 블록체인 산업에도 우호적인 태도를 보이고 있어, 추후 웹3 게임 시장의 폭발적인 발전이 기대된다.

◇반둥(Bandung), 족자카르타(Yogyakarta) 등 인도네시아 주요 공과대학이 위치한 지역 내에 20개가 넘는 게임 회사들이 있었지만, 대부분은 자체 IP 제작이 아닌 게임 아웃소싱을 진행했다. 이러한 구조는 게임 영역의 고부가가치 산업으로의 발전을 제한했으며, 회사들의 투자 유치와 성장에도 한계를 가져왔다. 자체 IP 제작 없이 아웃소싱에 의존했던 역사는 게임 산업의 지속적인 성장과 기술 개발에 큰 장애요인으로 작용했다.

◇인도네시아 웹3 게임 생태계는 이제 막 태동하기 시작한 상황이며, Avarik Saga와 Mythic Protocol이 그 태동의 중심에 있다. Avarik Saga는 내년도에 출시를 앞두고 있는 JRPG 장르의 게임으로, 인도네시아 유명 벤처케피털인 East Ventures 출신의 Kevin Cahya와 해외 유학을 거친 베테랑으로 구성된 50여 명의 직원들이 함께 개발 중이다. Mythic Protocol은 인도네시아의 대표 게임사인 Agate의 창업자가 시도하는 웹3 프로젝트로 최근 650만 달러 규모의 시드 라운드 투자를 암호화폐 VC인 Shima Capital, Alpha Ventures로부터 유치하여 주목을 받았다. Agate는 200여 명 이상의 직원 규모이며 주라간 터미널(Juragan Terminal), 발티리안 아크(Valthirian Arc: Hero School Story on Steam) 등의 인기 게임을 출시한 경험이 있다. 인도네시아 내에서 Axie Infinity, Thetan Arena, Splinterlands 등 P2E 게임이 성공했다는 점에서 향후 인도네시아 웹3 게임에 대한 기대치도 높은 상황이다.

◆NFT

인도네시아의 NFT 시장은 최근 몇 달 동안 약세를 지속하며 사상 최저치를 기록했다. 많은 투자자들이 큰 수익을 기대했으나 시장 침체로 인해 NFT 시장은 활성화되지 않고 않으며 대부분은 로컬 마켓플레이스보다 글로벌 마켓플레이스를 사용한다. 2022년 인도네시아 NFT 마켓플레이스 비중을 확인하면 오픈씨가 95%로 대부분을 차지하고 있으며, 블러가 4%, 그 외의 마켓 플레이스가 나머지 1%를 차지하고 있다. 한때 인도네시아 내에서 Karafuru, Mindblown 등의 소장용 Art Collection 형태의 NFT 프로젝트가 인기를 끌었던 적이 있으나, 현재 그 열기는 사그라든 상황이다.

◆개발자 생태계(Developer Ecosystem)

인도네시아는 다른 동남아 국가 대비 개발 생태계 규모가 크지 않다. 토코피디아, 고잭 등 다수의 인도네시아 유니콘 기업들이 개발 인력 부족 문제를 해결하기 위하여 베트남 등 지역으로 개발 외주를 맡기는 실정이다. 인도네시아 정부와 기업은 이러한 상황을 개선하기 위해 개발자 교육 및 양성에 각고의 노력을 기울이고 있으며, 특히 교육과 훈련 프로그램에 활발히 투자하고 있다. 이러한 노력으로 인해 Github에서 발표한 자료 에 의하면 2022년 인도네시아 신규 개발자의 규모는 동년 대비 36%의 성장을 기록하는 등 큰 효과를 보이고 있다.

그러나 초기 산업인 블록체인 산업에 종사를 희망하는 개발자는 여전히 부족한 상황이다. 많은 인도네시아 개발자들은 초기 웹3 스타트업에 근무하는 것보다 1) 높은 연봉과 고용안정성이 보장되고, 2) 네임밸류가 좋은 인도네시아 유니콘 기업에 근무하는 것을 선호하는 것으로 보인다.

◇Blockdev.id는 인도네시아에서 가장 크고 활발한 블록체인 개발자 커뮤니티다. 현재 이 커뮤니티의 텔레그램 그룹은 1,400명 이상의 가입자가 있으며, 다양한 교육과 이벤트를 통해 블록체인 개발자의 성장을 지원하고 있다. 더불어, 여러 기업들은 Whatsapp 단체방을 개설해 개발자 커뮤니티 육성에 기여하고 있다.

◇국가의 여러 교육 기관이 블록체인 교육의 중요성을 인식하고 있다. BINUS 대학은 2024년도 첫 학기부터 블록체인 마이너 프로그램을 개설할 계획이다. 뿐만 아니라 Telkom 대학의 Prof. Andry Alamsyah 교수는 인도네시아 CBDC Garuda 프로젝트의 연구를 주도하고 있다. ITB 전산과(Bandung Institute of Technology), University of Indonesia, Gadjah Mada University 등도 블록체인 분야에서 우수한 개발자를 꾸준히 배출하고 있다. 이들 학교의 노력은 인도네시아의 블록체인 및 기술 산업 성장을 크게 뒷받침할 것으로 예상된다.

*본 보고서는 타이거리서치, 쟁글, 애버릭사가, 애니모카 브랜드 팀이 1주간 인도네시아에서 상주하며, 여러 산업 전문가 및 리더들과 인도네시아 웹3 시장에 대한 인터뷰를 진행하며 작성되었다. 본 보고서의 주요 목적은 인도네시아 시장의 독특하고 복잡한 구조를 큰 틀에서 이해하는 것이다. 모든 시장이 다양성을 갖고 있기 때문에, 이번 인터뷰를 통해 수집한 의견들 역시 이따금 상이하게 나타났다. 그러나 다양한 시각들은 오히려 데이터를 더욱 풍부하게 만들어 주어, 인도네시아 웹3 시장에 대한 전반적인 이해에 도움을 주었다.

타이거리서치는 아시아 Web3 시장 전문 비즈니스 자문 회사다. 전 세계적으로 유명한 기업과 기관에 (주기적인 현지 조사를 기반으로 한) 통찰력 있는 리서치와 컨설팅 서비스를 제공하며, APAC 지역 Web3 시장의 빠른 성장을 지원하고 있다.

타이거리서치는 아시아 현지의 전문 지식을 활용하여 글로벌 Web3 프로젝트의 성장을 돕는다. 홈페이지에서 격주로 발행하는 리서치를 통해서 누구나 이 전문 지식을 받아볼 수 있으며, 아시아 Web3 환경에 대한 중요하고 다양한 인사이트를 얻을 수 있다.

info@blockchaintoday.co.kr